下调中国多家银行评级至“沽售”!高盛:解封后的反弹全消失 中国数据“令人担忧” 时快讯

FX168财经报社(香港)讯 高盛发表研究报告展望,中国多家银行在20230-25年将面临类似挑战及重复派息模式,下调工商银行、农业银行评级至“沽售”,并警告投资者股息减少风险。该机构强调,中国数据继续令人担忧,刺激政策不足以阻止交易回到低点,新冠清零解封后的反弹已全部消失。

高盛表示,2013至2015年的周期相似,银行在下行周期开始时会致力维持股息,然后在股息、资本和拨备三者无法很好平衡时,将优先考虑资本和风险缓冲而放弃股息目标,预计中国多家银行在2023-25年将面临类似挑战及重复派息模式。

(资料图)

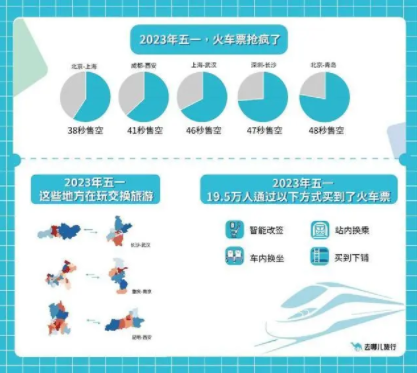

(资料图)

该机构将今明两年大型银行拨备前利润预测下调5%及6%,同时计及股息减少的风险,目标价平均下调1%。

“我们将农业银行评级从中性下调至沽售,目标价由2.62港元下调至2.45港元,农行面临较大的股息减少风险。工商银行评级从买入下调至沽售,目标价分别下调至3.55港元,”高盛写道。

高盛提到,中国数据继续令人担忧,当前的刺激措施不足以阻止中国“重新开放”篮子的交易回到近期低点,并突显出新冠疫情后的任何商誉冲动都已成为过去。

欧洲采购经理人指数,尤其是德国,均表明制造业明显放缓,最后化学和运输领域的企业盈利预警成为更广泛的经济放缓开始显现的先行指标。宏观指向一个全球化程度较低,且易于阅读的世界。

高盛称:“与直觉相反,上周我们看到来自美国消费者和美国房地产市场的强劲数据,被中国更疲软的数据,也就是弱势的PMI和工业数据所抵消。”

“我们开始看到一些令人担忧的各个细分市场的领先指标,化学利润预警指出工业对周期性产品的需求放缓,以及消费者对维生素等非必需品的需求。”

今年上半年,市场带来许多惊喜,标准普尔指数上涨16%,纳斯达克指数上涨37%,日经指数上涨27%,美国大型科技股上涨52%。FTX崩盘后比特币并没有消亡,事实上它已经翻了一番。 在苹果市值达到3万亿美元后的一周,仅苹果和微软就占了标准普尔指数的14%,比1979年以来任何两家公司所拥有的股票还要多。

高盛指出,市场看到近7000亿美元流入货币市场/现金,这是有记录以来第二大的6个月流入事件。债券流入约2500亿美元,股票流出约250亿美元。

谈到资产配置方面,高盛强调:“因此,大趋势是向安全性、收益率和上限结构的转变。在股票方面,我们看到了类似的趋势,主题是流动性、质量、大盘股以及第二季围绕人工智能(AI)驱动的科技反弹的大部分行动。”

高盛补充称:“我们年初极其悲观,持仓清淡,市场情绪非常消极。这些因素与地缘、宏观和微观方面积极的新闻流相结合,已证明足以成为一股顺风,使大多数全球指数轻松上涨两位数,其中纳斯达克和东证指数等指数的升幅更大。”

“进入夏季,我们的仓位会更加充分,流动性可能会大幅下降。高盛情绪指标闪烁着1.4的信号,任何高于1.0的值都反映出仓位紧张,”高盛总结道。

(来源:Goldman Sachs)

]]>返回搜狐,查看更多

标签:

-

无相关信息